Céder son entreprise : Rédiger et signer l'acte définitif de cession sereinement

La signature de l'acte de cession de votre entreprise représente l'aboutissement de mois, voire d'années de travail. Pourtant, un nombre significatif de projets échouent ou débouchent sur des litiges, souvent à cause d'un acte de cession mal préparé ou incomplet.

Vous avez trouvé le bon repreneur, négocié le prix, mais vous vous sentez perdu face à la complexité juridique de cette dernière étape cruciale. Comment rédiger un acte de cession définitif solide ? Quelles clauses sont indispensables ? Comment éviter les pièges qui pourraient compromettre votre transaction ? C’est ce que nous allons voir ensemble dans ce qui suit !

L'acte de cession définitif : Un document clé pour votre vente

Qu'est-ce que l'acte de cession définitif et pourquoi est-il crucial ?

L'acte de cession définitif est le contrat qui officialise le transfert de propriété de votre entreprise à l'acquéreur. Il s'agit donc du document juridique le plus important de toute la transaction.

Contrairement à la promesse unilatérale de vente ou au protocole d'accord, qui détiennent une portée juridique qui dépend de leur rédaction, l'acte de cession fonctionne toujours de la même façon, pour les mêmes effets : il scelle définitivement la transmission.

Sur le plan juridique, ce document matérialise le consentement des deux parties sur l'ensemble des conditions de la vente. Il détermine qui possède quoi, à partir de quand et à quel prix.

Les conséquences d'un acte mal rédigé peuvent être désastreuses. Un oubli dans les clauses, une imprécision sur les garanties ou une erreur dans la description des actifs cédés peuvent engendrer des litiges coûteux pendant des années. Dans les cas les plus graves, la transaction peut même être annulée par un tribunal.

Les informations et clauses essentielles à inclure

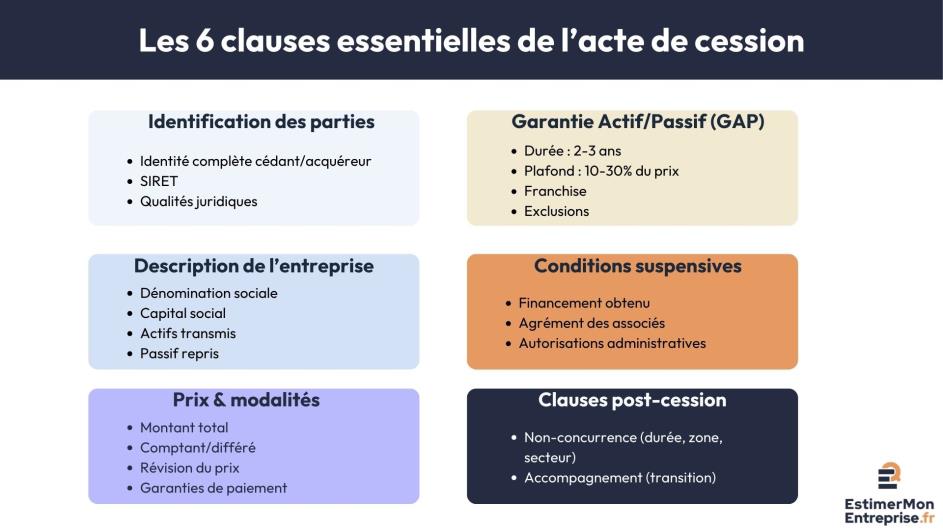

Un acte de cession complet repose sur plusieurs éléments fondamentaux pour garantir sa validité juridique et protéger les deux parties, quel que soit le type d'opération (cession externe, OBO, etc.)

L'identification précise des parties est le premier ensemble d’éléments à inclure. Vous devez ainsi mentionner l'identité complète du cédant (vous) et de l'acquéreur, avec leurs coordonnées exactes, numéros SIRET et qualités juridiques.

Mais ce n’est pas tout, il faudra aussi effectuer la description détaillée de l'entreprise cédée. Cela comprend :

- La dénomination sociale et la forme juridique ;

- Le montant du capital social ;

- L'objet social et l'activité réelle ;

- Les actifs transmis (fonds de commerce, titres sociaux, immobilisations) ;

- Le passif repris par l'acquéreur ;

- La clientèle et les contrats en cours.

Naturellement, le prix de cession et ses modalités de paiement doivent être explicités sans ambiguïté. Précisez le montant total, la répartition entre comptant et différé, les éventuelles conditions de révision du prix lors de la vente, et les garanties de paiement (séquestre, caution bancaire).

Pour sécuriser l'acquéreur contre les mauvaises surprises, les garanties d'actif et de passif (GAP) vous engagent à l'indemniser si des dettes cachées ou des éléments non déclarés apparaissent après la cession.

Par ailleurs, la levée de chacune des conditions suspensives doit être confirmée dans l'acte. Par exemple, si votre protocole d'accord et cession de titres prévoyait l'obtention d'un financement ou l'agrément des associés, vous devez attester que ces conditions sont remplies.

Enfin, pour encadrer votre relation future avec l'entreprise, les clauses post-cession jouent un rôle déterminant. La clause de non-concurrence vous interdit de créer une activité similaire pendant une période, une zone géographique et un secteur d'activité déterminés. Quant à la clause d'accompagnement, elle peut prévoir une période de transition de quelques semaines ou mois.

Les étapes clés de la rédaction de l'acte de cession

La collecte des documents et informations nécessaires

Une fois que vous avez trouvé un acquéreur pour votre entreprise, avant même de commencer la rédaction de l'acte, vous devez constituer un dossier complet. Notez qu’une documentation exhaustive et à jour facilite grandement le travail de rédaction et évite les allers-retours chronophages. Cette préparation peut d'ailleurs s'inscrire dans une démarche de vendor due diligence (VDD) pour anticiper les demandes de l'acquéreur.

Les documents comptables et financiers forment la base de ce dossier. Rassemblez les bilans et comptes de résultat des trois derniers exercices, les liasses fiscales correspondantes, le dernier bilan de clôture et les éventuels prévisionnels. Ces éléments permettront d'estimer la valeur de votre entreprise avec précision et de justifier le prix de cession.

Tout aussi essentiels, les documents juridiques, à savoir :

- Les statuts à jour de votre société ;

- Le Kbis récent (moins de trois mois) ;

- Les procès-verbaux d'assemblées générales des dernières années ;

- Les registres des mouvements de titres.

Si votre entreprise est locataire de ses locaux, le bail commercial doit être fourni avec ses annexes et avenants. En effet, l'acquéreur doit pouvoir connaître les conditions du bail, sa durée restante et les obligations qui en découlent.

À cette documentation s'ajoutent les contrats en cours qui seront transférés à l'acquéreur :

- Contrats clients stratégiques ;

- Contrats fournisseurs ;

- Contrats de travail ;

- Assurances professionnelles ;

- Contrats de maintenance.

L'implication des professionnels : Avocats, notaires, experts-comptables

La rédaction d'un acte de cession n'est pas un exercice à réaliser seul, même si la loi ne vous oblige pas systématiquement à passer par un avocat. S'entourer de professionnels compétents reste un investissement indispensable pour sécuriser votre transaction.

Dans cette équipe de conseils, l'avocat spécialisé en droit des sociétés joue le rôle de chef d'orchestre. Il rédige l'acte en intégrant toutes les spécificités de votre situation, négocie les clauses avec le conseil de l'acquéreur et vous évite les formulations ambiguës qui pourraient se retourner contre vous.

Selon la nature de votre cession, le notaire intervient obligatoirement si elle porte sur des biens immobiliers ou si vous souhaitez authentifier l'acte pour lui donner une force probante supérieure. Il s'assure également du respect des formalités légales et procède aux publications nécessaires.

De son côté, votre expert-comptable apporte son éclairage sur les aspects financiers et fiscaux. Il vérifie la cohérence des chiffres avec votre comptabilité, vous conseille sur la cession d'entreprise et la fiscalité pour optimiser votre opération, et valide les modalités de révision du prix.

Concernant la rémunération de ces professionnels, elle varie considérablement selon la taille et la complexité de l'opération. Les barèmes pratiqués montrent des honoraires généralement exprimés en pourcentage dégressif : quelques pourcents sur les opérations mid-market, mais pouvant atteindre des proportions plus élevées (jusqu'à 10-12%) sur de petits dossiers, et nettement plus faibles sur les grandes opérations.

La signature et les formalités post-cession

Le jour de la signature : À quoi s'attendre ?

Généralement organisée dans les locaux d'un avocat ou d'un notaire, la réunion de signature rassemble les deux parties (cédant et acquéreur) ainsi que leurs conseils respectifs. Prévoyez entre une et trois heures pour cette rencontre formelle, selon la complexité du dossier et le nombre de parties impliquées.

Durant cette réunion, le déroulement suit un protocole précis :

- Lecture intégrale de l'acte par l'avocat ou le notaire ;

- Vérification de la levée effective des conditions suspensives ;

- Questions-réponses pour les derniers éclaircissements si nécessaire ;

- Signature de l'acte par toutes les parties ;

- Échange des moyens de paiement (chèque de banque, virement ou blocage sur compte séquestre) ;

- Remise des documents relatifs à l'entreprise cédée.

Pour aborder sereinement ce moment décisif, préparez toutes vos questions en amont. N'hésitez pas à demander des précisions sur les clauses qui vous semblent floues. C'est votre dernière opportunité de négocier ou de clarifier un point avant que la vente ne devienne définitive.

Soyez particulièrement attentif à vérifier que le montant versé correspond exactement à ce qui était prévu, que les garanties bancaires sont bien en place si le paiement est différé et que vous recevez tous les justificatifs de transaction nécessaires.

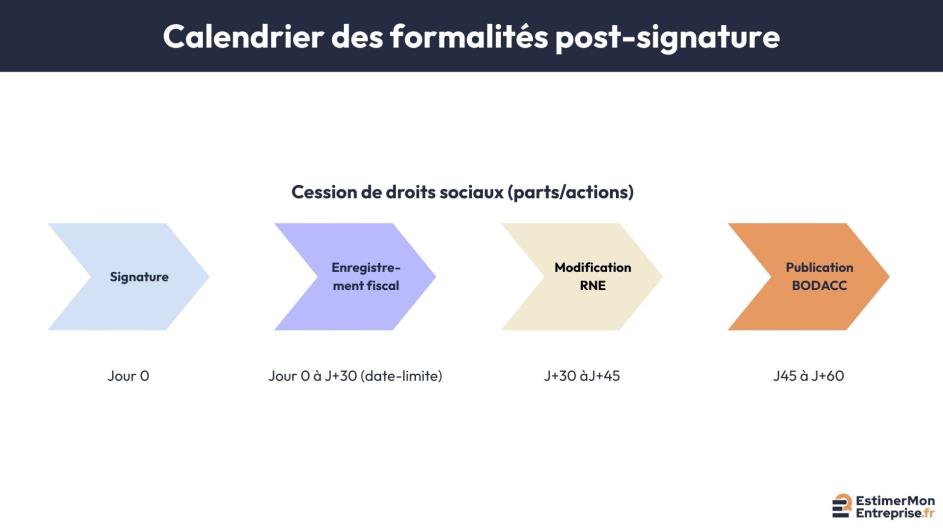

Les formalités post-signature : Enregistrement et publicité

La signature de l'acte n'est pas la fin du processus. Plusieurs formalités administratives obligatoires doivent être accomplies pour que la cession soit opposable aux tiers et donc juridiquement effective.

En premier lieu, l'enregistrement fiscal constitue une obligation dont les délais varient selon la nature de la cession :

- Pour une cession de droits sociaux (parts sociales ou actions) : l'acte doit être enregistré auprès du service des impôts dans un délai d'un mois à compter de la signature.

- Pour une cession de fonds de commerce : la procédure est différente avec publication dans un journal d'annonces légales, puis déclaration à l'administration dans les 45 jours suivant cette publication.

La publicité légale suit également des délais précis :

- Pour un fonds de commerce : publication dans un journal d'annonces légales dans les 15 jours suivant la signature.

- Le greffier procède ensuite à la publication au Bodacc dans les 3 jours suivant la publication au JAL.

- Cette publication ouvre un délai d'opposition des créanciers de 10 jours.

En troisième lieu, les modifications au Registre National des Entreprises (RNE) doivent être effectuées pour radier l'ancien dirigeant, inscrire le nouvel acquéreur comme dirigeant ou associé, et modifier les informations relatives à la répartition du capital.

Enfin, pensez à conserver précieusement tous les documents relatifs à la cession pendant les durées légales obligatoires :

- Documents fiscaux : 6 ans (droit de communication et de contrôle fiscal), sachant que le droit de reprise fiscal standard est de 3 ans mais peut être étendu à 6 ou 10 ans en cas de fraude ou d'activité occulte.

- Documents comptables : 10 ans (obligation légale selon le Code de commerce pour les livres et pièces comptables).

- Documents sociaux : 5 ans pour les bulletins de paie et documents liés aux cotisations sociales.

Sécuriser sa cession : Les erreurs à éviter

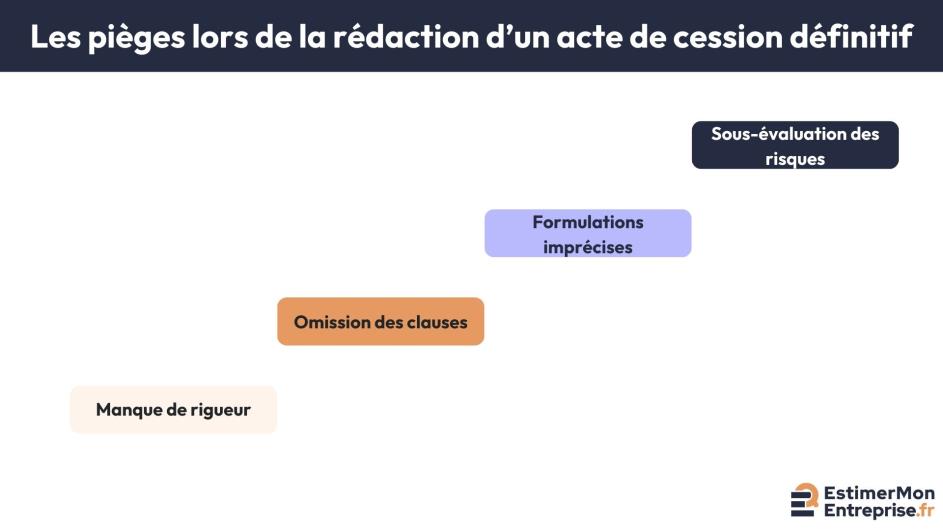

Les pièges courants lors de la rédaction et de la signature

Parmi les risques les plus fréquents, l'omission de clauses essentielles arrive en tête. Oublier de mentionner un actif important, ne pas prévoir de clause de non-concurrence ou négliger les modalités de révision du prix peut créer des litiges coûteux.

Tout aussi problématiques, les imprécisions dans la rédaction. Par exemple, des formulations vagues comme "les équipements en bon état" ou "une clientèle fidèle" n'ont aucune valeur juridique. Chiffrez, datez et localisez systématiquement ce que vous décrivez.

Par ailleurs, la mauvaise évaluation des risques peut vous coûter cher. Si vous sous-estimez les passifs potentiels ou surestimez les actifs cédés, vous vous exposez à des réclamations de l'acquéreur après la signature. Exemple : un cédant avait omis de mentionner un litige prud'homal en cours : dans ce type de situation, l'acquéreur peut obtenir une indemnisation substantielle au titre de la garantie de passif.

Face à ces risques, la rigueur est votre meilleure alliée. Prenez le temps de relire l'acte ligne par ligne, de poser toutes vos questions et de faire vérifier chaque clause par vos conseils avant la signature définitive.

L'importance de la garantie d'actif et de passif (GAP)

Concrètement, le mécanisme de la GAP fonctionne comme une assurance pour l'acquéreur. Vous vous engagez à l'indemniser si des dettes cachées, des litiges non déclarés ou des actifs surévalués apparaissent après la cession.

En pratique, la durée de garantie se situe généralement entre 2 et 3 ans, parfois étendue à 3-5 ans. Ces durées sont souvent alignées sur les délais de prescription légaux :

- Prescription fiscale : délai de reprise de droit commun de 3 ans, mais peut être étendu à 6 ans (omissions ou insuffisances) voire 10 ans (activité occulte, fraude)

- Prescription sociale : 3 ans pour les cotisations sociales (5 ans en cas de travail dissimulé)

Lors de la négociation de votre acte, les autres points cruciaux de la GAP à discuter avec attention sont :

- Le plafond d'indemnisation : en pratique couramment négocié entre 10% et 30% du prix de cession selon les études de marché françaises, mais il n'existe pas d'encadrement légal unique et cela reste très variable selon la négociation

- Le seuil de déclenchement : un montant minimum (franchise) en dessous duquel l'acquéreur ne peut pas actionner la garantie

- Les exclusions : certains risques connus et acceptés par l'acquéreur peuvent être exclus

Pour mieux comprendre l'application concrète de ces mécanismes, prenons un exemple : un acquéreur découvre six mois après la cession qu'une dette fournisseur de 45 000 € n'avait pas été provisionnée. Si la GAP prévoit une franchise de 10 000 € et un plafond correspondant au montant négocié, vous devrez indemniser l'acquéreur de 35 000 € (45 000 € - 10 000 €), dans la limite du plafond convenu.

Il faut bien comprendre que la GAP n'est pas négociable : tout acquéreur sérieux exigera cette clause. Toutefois, pour limiter votre exposition au risque, une assurance GAP peut être souscrite auprès d'une compagnie spécialisée, moyennant une prime variable selon le risque et la taille de l'opération, généralement de l'ordre de 0,7 % à 2,5 % du montant assuré.

Pour conclure, en suivant une méthodologie rigoureuse vous sécurisez définitivement votre cession et en préparant méticuleusement cette dernière étape, vous offrez au repreneur les meilleures conditions de réussite tout en protégeant votre patrimoine et votre tranquillité d'esprit.

Avant d'entamer les démarches de cession, assurez-vous d'avoir une idée précise de la valeur de votre entreprise avec EstimerMonEntreprise. Utilisez notre outil d'estimation en ligne pour obtenir un rapport professionnel qui facilitera vos négociations et la rédaction de votre acte de cession.

FAQ

Points-clés de l'acte de cession définitif

Trouvez ici les réponses aux questions fréquemment posées.

Techniquement, aucune obligation légale générale ne vous impose de passer par un avocat pour une cession de parts sociales ou un fonds de commerce, sauf situations particulières nécessitant un acte authentique. Mais dans les faits, c'est comme vouloir construire une maison sans architecte : possible sur le papier, risqué dans la réalité. Un acte de cession comporte des dizaines de clauses techniques qui engagent votre responsabilité pendant des années. Une seule formulation maladroite sur la garantie de passif peut vous coûter des dizaines de milliers d'euros.

La validité juridique repose sur trois piliers : la capacité des parties à contracter, un objet licite et déterminé, et un consentement libre et éclairé. Concrètement, faites vérifier votre acte par un avocat spécialisé qui s'assurera que tous les éléments légaux sont présents. Authentifiez-le chez un notaire si vous voulez lui donner une force probante maximale. Et surtout, respectez scrupuleusement toutes les formalités de publicité : enregistrement aux impôts, publication au Bodacc, modifications au RCS. Ce sont ces démarches qui rendent votre cession opposable aux tiers.

Votre responsabilité ne s'arrête pas à la signature. Vous devez respecter les obligations déclaratives fiscales, honorer la garantie d'actif et de passif pendant sa durée (généralement 2 à 3 ans), respecter votre clause de non-concurrence sous peine de sanctions financières lourdes, et éventuellement accompagner le repreneur pendant la période de transition prévue. Conservez également tous les documents relatifs à la cession pendant les durées légales (6 ans pour les documents fiscaux, 10 ans pour les documents comptables, 5 ans pour les documents sociaux).