Protocole d'accord : guide complet pour sécuriser votre cession

Vous souhaitez assurer la cession de votre entreprise, mais vous redoutez de vous engager trop vite ou dans de mauvaises conditions. Cette tension s'explique par la complexité juridique et financière du protocole d’accord, un document que beaucoup signent sans en mesurer toutes les implications.

Cet article vous en révèle les enjeux réels : sa nature juridique, les clauses essentielles, vos droits et obligations, ainsi que les pièges courants. À l'issue de cette lecture, vous disposerez des clés pour protéger vos intérêts.

Qu'est-ce qu'un protocole d'accord dans une cession d'entreprise ?

Définition et rôle du protocole d'accord

Le protocole d'accord est un avant-contrat qui formalise l'intention des parties de conclure une cession de titres. Il liste les points essentiels de la transaction sans pour autant constituer la vente définitive.

Pour le cédant, il garantit le sérieux de l'acquéreur et l'avancement du projet. Pour le repreneur, il fige les conditions négociées et lui donne le temps de vérifier certains éléments.

Attention toutefois à ne pas le confondre avec d'autres documents :

- Le compromis de vente engage plus fortement les parties : il s'agit juridiquement d'une vente sous condition suspensive selon le Code civil ;

- La promesse unilatérale de vente (article 1124 du Code civil) n'engage que le vendeur, qui s'oblige à vendre si l'acquéreur lève l'option.

- Le protocole d'accord est un document préparatoire dont la force juridique dépend essentiellement de sa rédaction.

À quel moment signe-t-on un protocole d'accord ?

Dans la chronologie d'une cession, le protocole d'accord intervient généralement après plusieurs semaines de négociation mais avant la finalisation complète du dossier.

Concrètement, vous signez ce document quand les grandes lignes sont fixées mais que tout n'est pas encore vérifié en détail.

Voici une timeline type d'une cession :

- Phase 1 : Prise de contact et échanges préliminaires (2-4 semaines)

- Phase 2 : Négociation du prix et des grandes conditions (3-6 semaines)

- Phase 3 : Signature du protocole d'accord (jour J)

- Phase 4 : Audit d'acquisition et vérifications approfondies (4-8 semaines)

- Phase 5 : Signature de l'acte de cession définitif qui formalise le transfert définitif de propriété

Les différents types de protocoles d'accord

Dans sa forme la plus simple, le protocole simple pose les bases de l'accord sans engagements financiers immédiats. Cette forme convient aux transactions de montants inférieurs à un million d'euros environ, où la confiance mutuelle est établie.

Plus contraignant, le protocole avec exclusivité interdit au cédant de négocier avec d'autres acquéreurs pendant une période définie, généralement de deux à trois mois. En contrepartie, l'acquéreur s'engage à avancer rapidement dans ses vérifications.

Pour renforcer davantage l'engagement, le protocole avec acompte prévoit qu'un montant, généralement compris entre 5% et 10% du prix selon les pratiques du marché, soit bloqué en séquestre. Si l'acquéreur se désiste sans motif légitime, il peut perdre cet acompte.

Notez que dans certains montages comme l'OBO (Owner Buy Out), le protocole prend une dimension particulière puisque le dirigeant rachète sa propre entreprise.

Les clauses essentielles d'un protocole d'accord

Les éléments financiers fondamentaux

D’abord le prix de cession doit être clairement établi. L’approche dépend de la situation :

- Fixer un prix ferme et définitif, ce qui simplifie mais suppose que toutes les vérifications sont faites.

- Prévoir une fourchette de prix avec mécanisme d'ajustement selon les résultats des audits.

- Définir un prix de base avec des compléments de prix conditionnels (earn-out, c'est-à-dire un complément basé sur les performances futures de l'entreprise).

En complément du prix, précisez les modalités de paiement : montant payé comptant à la signature, éventuels paiements différés avec leurs garanties et répartition entre prix des titres et autres éléments.

Les conditions suspensives incontournables

Les conditions suspensives constituent le filet de sécurité juridique. Elles permettent à chaque partie de se retirer légitimement du protocole si certains éléments ne sont pas réunis.

Du côté de l'acquéreur, la condition de financement s'avère quasi-systématique. Elle subordonne la vente à l'obtention du crédit bancaire ou des fonds nécessaires. Vérifiez que cette condition reste suffisamment précise pour éviter les abus : l'acquéreur doit s'engager à rechercher activement le financement.

Toujours pour l'acquéreur, les résultats des audits d'acquisition lui permettent de renoncer si les vérifications révèlent des éléments substantiellement différents des informations communiquées. Ici, la notion de "substantiel" doit être définie pour éviter les contestations : il peut s'agir d'un écart de plus de 10% sur le chiffre d'affaires ou de 15-20% sur l'EBE (Excédent Brut d'Exploitation).

Selon les secteurs, les autorisations administratives peuvent s'imposer : agrément bancaire, autorisation de l'Autorité de la concurrence pour les opérations importantes, ou transfert de licences spécifiques.

La garantie d'actif et de passif (GAP)

Le principe de la garantie d'actif et de passif est simple : vous garantissez que les comptes reflètent fidèlement la réalité. Si un passif non déclaré apparaît après la cession, ou si un actif s'avère surévalué, vous devez indemniser l'acquéreur.

L'étendue de la garantie couvre les éléments comptables, fiscaux et sociaux : litiges en cours ou potentiels, redressements fiscaux, ou créances clients irrécouvrables.

Quant à la durée, elle varie selon les risques. Pour les aspects comptables, elle est en général de trois ans. Pour les risques fiscaux, elle s'étend jusqu'au délai légal de prescription de l'administration fiscale (trois ans en principe, six ans en cas d'omission ou de dissimulation).

Heureusement, les plafonds et franchises limitent votre exposition. Une franchise minimale (généralement autour de 1% du prix) évite les réclamations de faible montant tandis qu’un plafond global (couramment entre 30% et 50% du prix) protège votre patrimoine personnel contre une exposition illimitée.

À titre d’exemple : Vous cédez votre entreprise 800 000 euros. Six mois après, l'acquéreur découvre un redressement URSSAF de 45 000 euros sur la période antérieure à la cession. Si votre GAP prévoit une franchise de 8 000 euros (soit 1% du prix), vous devrez rembourser 37 000 euros à l'acquéreur.

Vos droits et obligations une fois le protocole signé

Les engagements du vendeur pendant la période d'option

L'exclusivité de négociation vous interdit de discuter avec d'autres acquéreurs potentiels. Même si vous recevez une offre supérieure, vous ne pouvez pas l'accepter pendant la durée du protocole. Vous devez donc identifier et trouver le bon acquéreur en amont. Cette clause protège l'acquéreur qui engage des frais d'audit, mais vous expose à un risque d'opportunité.

Parallèlement, la gestion en bon père de famille vous oblige à maintenir l'entreprise dans l'état où elle se trouvait à la signature. Vous devez poursuivre l'exploitation normalement, sans décision stratégique majeure. Pas question de licencier massivement, de vendre un actif important ou de distribuer des dividendes exceptionnels sans accord préalable.

Autre contrainte essentielle : l'obligation d'information vous impose de signaler immédiatement tout événement majeur tel que :

- Perte d'un client représentant plus de 10% du chiffre d'affaires ;

- Sinistre ;

- Contentieux ;

- Évolution réglementaire impactante.

Le silence peut être considéré comme une faute et justifier la résolution du protocole, voire une mise en cause pour dommages-intérêts.

Les droits de l'acquéreur et ses obligations

D'un côté, le droit d'audit du potentiel acquéreur lui permet d'examiner vos comptes, vos contrats, et votre organisation pendant la période d'option. Ce droit s'exerce dans des conditions définies : délais raisonnables, préservation de la confidentialité, accès proportionné.

En contrepartie de ce droit, l'obligation de moyens pour le financement impose à l'acquéreur de tout mettre en œuvre pour obtenir les fonds nécessaires. S'il a posé une condition de financement, il doit solliciter activement les banques. La jurisprudence confirme que cette obligation de bonne foi peut écarter la condition suspensive si l'acquéreur n'effectue aucune démarche sérieuse.

Enfin, le respect des délais constitue une obligation essentielle. Des retards injustifiés peuvent, après mise en demeure restée sans effet, vous autoriser à considérer le protocole comme caduc.

Comment sortir du protocole légalement ?

Contrairement à une idée reçue, un protocole d'accord n'est pas nécessairement irrévocable. Plusieurs situations permettent une sortie légale de cet engagement.

La voie la plus classique reste la non-levée des conditions suspensives. Si les conditions prévues ne sont pas réunies dans les délais fixés, le protocole devient automatiquement caduc. Cette sortie est la plus sécurisée juridiquement.

Autre cas de figure : la faute de l'autre partie ouvre un droit de résiliation unilatérale. Si l'acquéreur ne respecte pas ses obligations ou si vous violez l'exclusivité, la partie lésée peut se retirer et réclamer des dommages-intérêts.

Enfin, les délais de caducité prévoient une extinction automatique du protocole passé une certaine date.

Les pièges à éviter absolument

Les clauses abusives fréquentes côté acquéreur

Premier piège majeur : les conditions suspensives trop larges. Une clause du type "sous réserve des résultats satisfaisants de l'audit" laisse un pouvoir discrétionnaire total à l'acquéreur. Que signifie "satisfaisant" ? Cette imprécision permet à un acquéreur de mauvaise foi de se retirer pour n'importe quel motif ou de renégocier le prix à la baisse en cours de route.

Autre écueil fréquent, les délais excessifs prolongent inutilement votre immobilisation. Un protocole qui accorde six mois pour lever les conditions suspensives (alors que deux à trois mois constituent la pratique courante) vous prive d'opportunités alternatives pendant cette période.

Troisième travers à surveiller : les pénalités disproportionnées créent une asymétrie dangereuse. Certains protocoles prévoient une indemnité importante si le cédant se retire, mais aucune compensation si l'acquéreur abandonne.

Les erreurs de valorisation qui coûtent cher

Vous ne pouvez pas négocier efficacement un protocole sans connaître la vraie valeur de votre entreprise. Cette méconnaissance constitue l'erreur la plus coûteuse dans une cession.

Ainsi, un prix sous-évalué représente un manque à gagner direct et définitif. Notez qu’un prix initialement bas ne se rattrape jamais en cours de négociation. Au contraire, l'acquéreur qui sent une faiblesse sur la valorisation en profite pour négocier encore plus durement les autres conditions.

Les mécanismes d'ajustement défavorables viennent souvent creuser l'écart créé par une sous-valorisation. Accepter un ajustement de prix basé sur l'actif net sans plancher de protection vous expose à une décote supplémentaire. De même, valider un complément de prix conditionnel (earn-out) avec des objectifs irréalistes transforme une partie du prix en illusion comptable.

Il peut aussi malheureusement arriver d’oublier des éléments de valeur, ce qui pénalise surtout les entreprises de services. Les actifs incorporels comme la marque, la clientèle fidèle, ou un savoir-faire unique représentent en effet souvent l'essentiel de leur valeur. Les négliger dans l'évaluation revient alors à brader votre affaire.

Les aspects fiscaux à ne pas négliger

Au premier rang de ces enjeux fiscaux : la structure de cession car elle impacte directement votre imposition. Vendre les titres de votre société relève du régime des plus-values sur valeurs mobilières, généralement plus favorable fiscalement que la cession d'actifs suivie d'une distribution. Mais certains montages proposés par des acquéreurs peuvent modifier cette qualification fiscale à votre désavantage.

Dans le même esprit, l'étalement des paiements influence le moment et le mode d'imposition de votre plus-value. Un paiement différé ne diffère pas automatiquement l'impôt : selon les règles fiscales en vigueur, vous pouvez vous retrouver à payer l'impôt sur une somme non encore encaissée.

Enfin, les optimisations possibles doivent être anticipées dès le protocole. L'apport-cession avec report d'imposition (article 150-0 B ter du Code général des impôts), ou l'exonération partielle pour départ en retraite (article 150-0 D ter) nécessitent des conditions précises que le protocole doit respecter. Notez que l'abattement pour durée de détention renforcée a été supprimé pour les titres acquis après 2018.

Consultez votre expert-comptable pour anticiper la fiscalité de votre cession et calculer précisément ce qu'il vous restera.

Comment bien préparer et négocier votre protocole

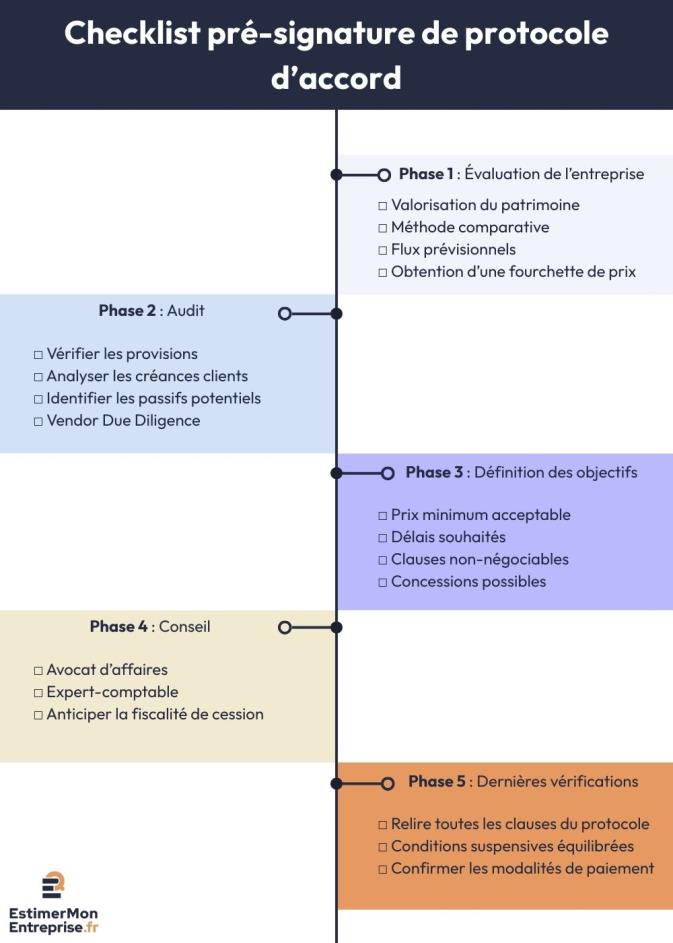

La préparation en amont indispensable

Fondation de toute négociation réussie, l'évaluation professionnelle vous permet de connaître avec précision la valeur de votre entreprise, pas seulement une estimation approximative. Cette évaluation s'appuie sur les méthodes reconnues (patrimoniale, comparative, par les flux) et intègre les spécificités de votre activité. Sans cette base solide, vous négociez à l'aveugle.

En complément, l'audit préparatoire vous permet d'identifier en amont les points faibles de votre dossier. Mieux vaut découvrir vous-même une provision sous-estimée ou une créance douteuse que de laisser l'acquéreur la détecter pendant sa due diligence (vérifications approfondies). Une vendor due diligence peut même rassurer les acquéreurs. Cette anticipation vous donne le temps de corriger ou au minimum de préparer vos explications.

Troisième pilier de la préparation : la définition de vos objectifs clarifie vos priorités. Qu'est-ce qui compte le plus pour vous : le prix maximum, la rapidité de la transaction, la pérennité de l'entreprise, le maintien des emplois ? Dans une transmission familiale ou une vente à un tiers, les priorités diffèrent. Ces critères guident vos concessions et vos lignes rouges pendant la négociation.

Pour sécuriser l'ensemble, le recours à un conseil spécialisé s'avère souvent déterminant. Avocat d'affaires, expert-comptable expérimenté en transmission, ou conseil en fusion-acquisition apportent leur expertise sur les clauses standards, les pièges à éviter, et les marges de négociation réalistes.

Les points de négociation prioritaires

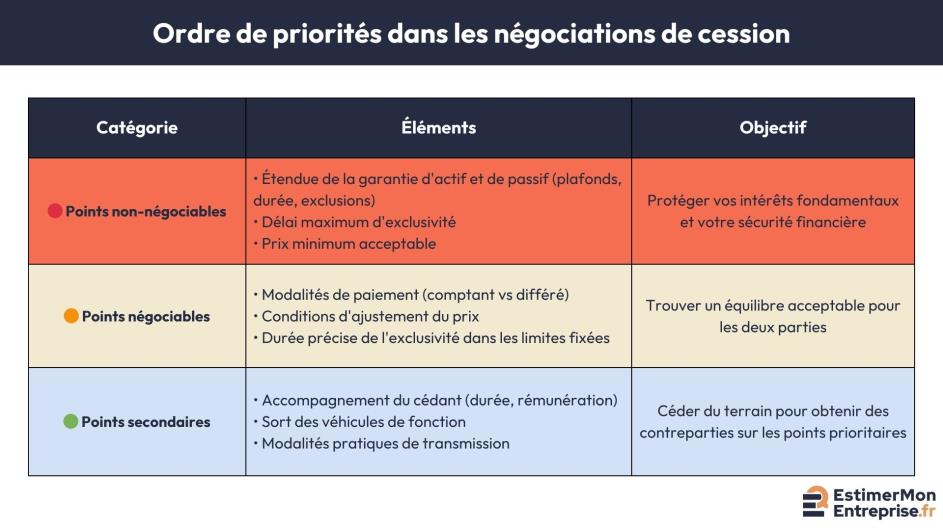

Face à un protocole d'accord, tous les points ne méritent pas la même attention. Il existe une hiérarchie :

- Prix versus conditions : Le prix attire naturellement toute l'attention, mais les conditions de paiement et les garanties demandées impactent tout autant votre situation finale. Accepter un prix élevé avec un étalement sur cinq ans sans garantie solide de paiement peut se révéler désastreux. Privilégiez un prix légèrement inférieur avec un paiement comptant sécurisé.

- Délais réalistes : des délais trop courts précipitent les vérifications et augmentent le risque d'erreur mais des délais trop longs immobilisent votre entreprise et favorisent les renégociations. Négociez un calendrier ambitieux mais tenable, avec des jalons intermédiaires permettant de mesurer l'avancement.

- Équilibrage des risques : répartir équitablement les contraintes entre acquéreur et cédant. Si l'acquéreur bénéficie de nombreuses conditions suspensives, vous devez obtenir une indemnité d'immobilisation ou limiter l'exclusivité dans le temps. Si vous accordez une large garantie d'actif et de passif, négociez un prix qui intègre ce risque.

- Clauses de sauvegarde : prévoyez des mécanismes de sortie et de protection en cas de difficulté : clause de révision en cas de bouleversement imprévisible des circonstances (clause de hardship), médiation obligatoire avant contentieux, ou arbitrage des points de désaccord par un expert indépendant.

Pour structurer votre approche, voici une grille de négociation type :

Pour résumer, les pièges du protocole d’accord sont nombreux : clauses déséquilibrées, prix mal calibré, conditions floues, garanties excessives. Mais préparation méthodique, évaluation professionnelle, négociation hiérarchisée et accompagnement vous permettent de signer en sécurité. Ceci dit, les pratiques évoluent vers davantage de transparence et d'équilibre contractuel, au bénéfice des deux parties.

Avec EstimerMonEntreprise, réalisez une estimation professionnelle pour négocier en position de force.

FAQ

À retenir sur le protocole d'accord

Trouvez ici les réponses aux questions fréquemment posées.

Oui, mais uniquement dans des cas précis : conditions suspensives non levées, faute de l'autre partie, ou délais de caducité dépassés. Sinon, rompre sans motif légitime expose à des dommages-intérêts de plusieurs dizaines de milliers d'euros. D'où l'importance de bien négocier ces clauses dès le début.

Les conditions suspensives sont des événements qui doivent se réaliser pour que la vente devienne définitive : obtention du financement, résultats satisfaisants des audits, autorisations administratives, maintien du niveau d'activité. Chaque condition doit être rédigée précisément avec des critères objectifs et des délais clairs. Une condition trop vague donne un pouvoir de blocage excessif à l'acquéreur.

Généralement entre deux et quatre mois selon la complexité. Pour une TPE simple, les délais peuvent être plus courts. Pour une PME nécessitant des audits approfondis, ils s'allongent. Au-delà de six mois, le risque d'abandon augmente car les conditions économiques évoluent. Un bon protocole fixe des délais ambitieux mais tenables, avec possibilité de prorogation courte si nécessaire.